2022年2月底,巴菲特每年一度的致股东公开信如约而至。

巴菲特特别表扬了自己推动公司价值上升的“四大巨头”:保险、苹果、BNSF(伯灵顿北方圣达菲铁路公司)、BHE(能源业务)。

很多投资者都认为巴菲特的第一大重仓股——苹果功不可没。截至2022年3月,这家超级公司的市值已经达到惊人的2.2万亿美元,而伯克希尔当初对这家超级公司投资的311亿美元,到现在根据持有股票价值计算,已经达到1200亿美元。

但如果按照持有的市值或估值来看,苹果却并不是巴菲特最重的仓。铁路运输公司BNSF目前的估值约为1600亿美元,长期位列巴菲特产业中规模体量价值最高的之一。

也就是说,铁路物流是巴菲特最依仗的行业之一,这些物流资产也给其带来了丰厚的回报,仅2021年就贡献了超过60亿美元的纯利。

过去的一年,伯克希尔赚得盆满钵溢,股票全年回报率为29.6%。2021全财年营业利润总计274.55亿美元,同比增长25.2%。净利润897.95亿美元,同比增幅高达111%。优质的物流资产功不可没。

而在大洋另一面,一段时间以来中国境内的物流企业不论是整车、零担还是快递配送,几乎都陷入到艰巨竞争和困难经营的局面。两者之间的差异之大,意味着国内物流行业正处在一个价值深坑之中。

中国的物流企业真正爬出这个价值洼地、真正向市场展示出自己的盈利能力和资本市场影响力,显然还为时尚早。想要看到那一天,我们还需要等到更多、更大型、更重磅的并购案出现。

01 强烈反差

借着“股神”的眼光,我们得以看到物流公司原来可以具备如此巨大的市场价值。

伯灵顿北方圣达菲铁路公司已经经过了172年的漫长发展历史,目前是美国第一大铁路公司。旗下的铁路网络达32500英里,覆盖美国28个州和加拿大3个省,员工总数超过3.4万人。

伯克希尔·哈撒韦2007年入股BNSF,持股22.6%。金融危机时,巴菲特坚持看好美国经济的未来,在2010年投资440亿美元完成私有化,使其正式成为伯克希尔·哈撒韦的一部分。目前其估值已超过1600亿美元。

低调的BNSF才是巴菲特旗下真正的头牌资产。借着“股神”的眼光,我们得以看到物流公司原来可以具备如此巨大的市场价值。

而且美国铁路公司不光仅有BNSF,另一家头部企业的美国联合太平洋铁路公司近日公布了2021年业绩,其2021年公司营业收入218.04亿美元,同比增长11.63%,归属母公司净利润65.23亿美元。截至2022年3月份,UNP市值超过1600亿美元。

包含BNSF和UNP在内,美国现在一共有七大铁路公司,市值总计超过5000亿美元。其中仅BNSF和UNP两家公司的市值,就足有中国市值最高的两家铁路公司——京沪高铁和大秦铁路的总市值的6倍。在东方财富网给出的数据中,A股物流行业中共有52家上市企业,总市值为1.1万亿元,勉强和UNP一家公司持平。

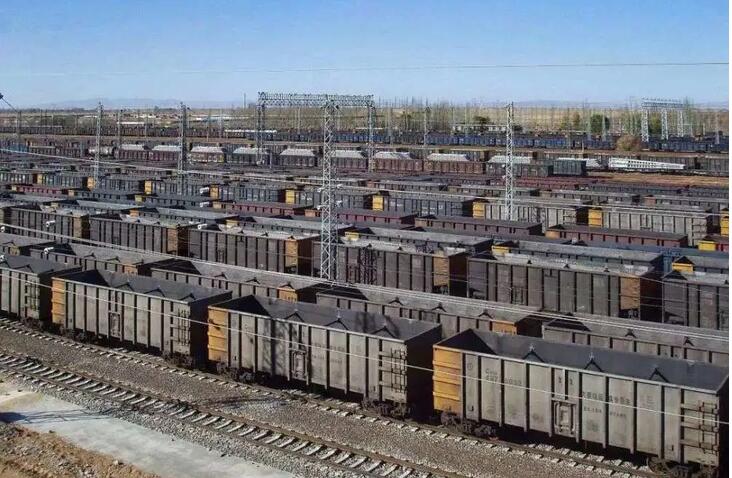

大秦铁路是国内煤炭运输的最大动脉

被中国消费者所更熟悉的快递物流,在美国也同样是物流行业中的一个重要支柱,主要巨头就是UPS和联邦快递。

最近,世界快递企业NO.1的UPS联合包裹宣布,公司预计将提前一年实现2023年的营收和利润率目标。消息一出,UPS股价大涨13%,市值一度超过2000亿美元。

另一家大型快递公司联邦快递FDX估值略低,仅有不到12倍市盈率,但即便如此其市值也超过了500亿美元,这个数字意味着,它几乎相当于A股四大快递巨头——顺丰、圆通、申通、韵达的市值总和。

02 局面挣扎

其实快递市场是在快速增长的。

中国的物流企业不是没有过高光时刻,一度最闪耀的就是顺丰。

消息刺激着顺丰控股的股价,一时涨至历史新高的124.07元,市值超过5335亿元,远超联邦快递。

但无奈好景不长。2021年一季度顺丰业绩暴雷,遭遇上市以来的首季亏损,资本市场即刻报之以“一泻千里”,市值蒸发超过了3000亿元。

虽然股价一度反弹,但通达系在资本市场上的表现甚至更差。2021年前三季度,几家主要公司的营业几乎全线亏损。

从整个行业的角度来看,其实快递市场是在快速增长的。国家邮政局数据显示,2021年全国快递服务企业业务量累计完成1083.0亿件,同比增长29.9%,是彻彻底底的高增长市场。

盘子大了蛋糕却不见长,原因为何?高强度的竞争无法让行业收入消失,却能让行业利润消失。

而自2016以来,中国快递业平均单票收入已经连续5年下降。2020年起,随着极兔、众邮、丰网等新玩家逆势入局,降价继续保持主旋律。2021年前三季度,国内单件快递收入到了9.68元,同比下降11%。中国的快递行业,甚至已经连“乱拳打死老师傅”的套路感都没有了,只剩“降价杀敌,割喉放血”的一招鲜了。

这种局面下,物流公司、快递公司的市值表现自然好不到哪儿去。

乱战之后,二三线品牌连续出局。2021年5月,曾经拥有超8万名员工、号称“在二线快递市场活得最好”的速尔快速宣布进入破产重组程序。这也是继国通快递、如风达快递、全峰快递之后,又一家快递公司在残酷的市场竞争中轰然倒下。

除了快递企业,其他类型的物流企业的市值表现也长期不好。即便是垄断型企业,也被市场定下来很低的估值水平。

物流行业市值前三强中,除了顺丰控股,还有两家铁路龙头企业:京沪高铁及大秦铁路。京沪高铁自2020年上市之初市值直冲近4000亿之后,一路降至2500亿上下。大秦铁路的情况也是类似,从十几年前3300亿市值的高点开始腰斩式下跌。

中小物流企业来说日子则更加艰辛,公路运输也出现了几个份量较重的破产案:

2021年2月5日,A股上市公司飞马物流被债权人申请重整获得了深圳市中级人民法院裁定受理,进入重整程序;

2021年5月25日,上海远成物流破产重整申请获裁定受理。这家成立于1982年,拥有21500台可控车辆,覆盖全国15000条运输线路,200万平方米仓储面积的老牌物流公司,由于战略性失误导致资金链紧张,无奈告别历史舞台。

03 竞争惨烈

这是一个正在高速发展中的庞大市场,只是行业利润增长完全没有跟上行业规模增长。

熙熙攘攘,利来利往。惨烈竞争的背后,往往是大规模的市场刚需。

2011-2020年十年间,整体而言我国社会物流总额呈增长趋势。到2020年,我国社会物流总额迈上三百万亿元新台阶,达300.1亿元。2021年全国社会物流总额335.2万亿元,按可比价格计算,同比增长9.2%,增速恢复至正常年份平均水平。

可以看到这是一个正在高速发展中的庞大市场,只是行业利润增长完全没有跟上行业规模增长。

之所以出现这种增收不增利甚至是企业惨烈破产的问题,其实说明了我们的物流市场目前仍处于相对低端、完全竞争的早期阶段,与美国高度集中的物流产业环境大相径庭。

根据中国物流与采购联合会数据,2021年中国物流业总收入11.9万亿元,同比增长15.1%。而同样根据中国物流与采购联合会发布了2021年度中国物流企业50强排名来看,这50大物流企业2020年物流业务收入合计13589亿元,仅占中国物流业总收入的11.4%,市场集中度远远低于欧美发达国家。

根据钟鼎创投的统计,2018年在整车领域,美国前5名的企业约占3.6%的市场份额,中国则不足1%;三方物流领域,美国前5名集中度达到26%,中国不足5%;国际货代领域,美国前5名约占30%的市场份额,中国的该行业还是分散的。只有在快递领域,美国前3名占80%份额,中国前8名占到了85%,格局才基本接近。

物流行业的多、小、散特点发展,必然造成同质化和低质量的无序竞争。但令人尴尬的是物流公司们竞争出来的低价格,并没有转化成全社会层面的低物流成本。2021年,中国物流总费用占GDP百分比高达14.7%。而2020年,日本仅为8.5%,美国仅为7.6%。

面对困境,有两股力量正在推动行业从无序走向有序:政府与市场。

2021年12月6日,经国务院批准,我国以综合物流作为主业的新央企——中国物流集团有限公司正式揭牌成立。新组建的中国物流集团,由原中国铁路物资集团有限公司与中国诚通控股集团有限公司物流板块的中国物资储运集团有限公司、华贸国际物流股份有限公司、中国物流股份有限公司、中国包装有限责任公司4家企业整合而成,是国务院国资委直接监管的又一家股权多元化中央企业。

目前这家中国物流集团在成立之初就已经拥有600多个分支机构,经营网点遍布国内30个省(市、区)及海外五大洲,拥有铁路专用线120条,期货交割仓库42座,整合专业公路货运车辆近300万辆。

国资委的相关负责人表示,组建中国物流集团,是着眼国有经济布局优化和结构调整,对中央企业物流业务实施专业化整合,推动我国物流业高质量发展的一项重要举措和实际行动。

政策推动国庆合并,市场力量也一直在推进行业整合。典型者包括顺丰先后收购DHL中国业务、嘉里物流,极兔在2021年收购百世等。

顺丰对DHL中国的收购是物流行业整合的重点事件

近期最重磅的物流业整合发生在3月11日,德邦股份发布公告,京东集团控制的京东卓风或将成为公司的间接控股股东。京东和德邦,两个大型民营物流公司走到一起,让这个破碎的物流市场更进一步走向集中。

04 写在最后

巴菲特对伯灵顿北方圣达菲铁路公司的成功投资,满足了几个条件:大市场、大企业、低估值、高安全边际。更重要的是,即便是如今大企业已经占据了众多的市场空间,在美国的铁路、公路运输和空运市场,仍没有太多新企业试图挑战大企业的霸权。

但这并非是因为资本和创业者“有钱不赚”,而是当地物流行业经过百年以上的发展历程之后,一波又一波的挑战者早就退出了历史舞台。

早在19世纪末,美国铁路网络就已经基本搭建完毕,目前包括BNSF几个重要前身在内的铁路公司,也自那时起经过百年间的周期波动、合纵连横,最终才形成足够强大的规模优势和网络效应。

对比之下,中国的物流公司发展已经足够迅猛,但尚未经历过足够的周期考验。就像一个年方18的小伙子,有足够的朝气和力气,也有成长和成熟的空间。